Stark in Sachen Rendite, aber auch deutlich mit Risiko behaftet. So oder so ähnlich ist die übliche Meinung über diese Policen. Als Makler haben Sie dennoch Argumente, die deutlichen Vorteile dieser Produkte zu benennen. Dazu gehört vor allem das Ablauf- und das Anlaufmanagement.

Wichtige Bedeutung des Ablaufmanagements

Das Ablaufmanagement setzt meist fünf, manchmal noch früher – und zwar bis zu sieben – Jahre vor Rentenbeginn ein und dient dazu, das bis dahin erzielte Vermögen des Fonds schrittweise in risikoarme Fonds umzuschichten. Damit soll vermieden werden, dass es quasi auf den letzten Metern der Ansparphase zu Verlusten kommen kann. Denn während ein kurzfristiger Kurssturz während der verhältnismäßig langen Ansparphase noch gut kompensiert werden kann, kann ein „Crash“ kurz vor Rentenbeginn deutliche Renteneinbußen zur Folge haben.

Dies wird mit dem Ablaufmanagement verhindert, wobei es natürlich auch keine 100 %ige Garantie auf die Vermeidung von Verlusten geben kann. Dieses Management ist zwar meist kostenlos, kommt aber nicht automatisch zum Einsatz. Das heißt, der Kunde muss den Versicherer entsprechend beauftragen, wobei er dies entweder selbst machen kann oder aber es einem Fachmann bzw. einer Fachfrau überlässt.

Festzuhalten ist, dass sich diese Form des Vermögensschutzes eigentlich immer rechnet, doch sollte eine Ausnahme bedacht werden. Denn wenn beispielsweise sieben oder acht Jahre vor dem Antritt der Rente ein Einbruch erfolgt und sich der Markt gerade wieder erholt, kann auch der Verzicht auf eine Umschichtung sinnvoll sein. Immerhin besteht dann die Hoffnung, dass die Verluste ausgeglichen werden können.

Anlaufmanagement als wirkungsvolles Gegenstück

Das wenig bekannte, aber umso wirkungsvollere Gegenstück zum Ablaufmanagement ist das sogenannte Anlaufmanagement. Dabei handelt es sich um den perfekten Zeitpunkt für Zu- bzw. Einmalzahlungen. Umgangssprachlich könnte man es auch so formulieren, dass beim Anlaufmanagement einfach der Investitionszeitpunkt quasi gestreckt wird. Das heißt, dass erst einmal der geleistete Einmalbetrag in risikoarme Fonds investiert wird. Während einer Anlaufphase, die zwischen 3 und 60 Monate dauern kann, erfolgt die Umschichtung in die Fonds, für die sich der Kunde tatsächlich entschieden hat. Experten sehen hier eine sehr wirkungsvolle Start-Optimierung für Einmalzahlungen.

Ist bei einer Fondsgebundenen Rentenversicherung ein aktives Fondsmanagement vorgesehen, gibt es meist ohnehin während der gesamten Phase der Einzahlung eine Umschichtung, sollte sich der gewählte Fonds nicht wunschgemäß entwickeln. Damit ist ein hohes Maß an Flexibilität gegeben, das mit deutlich weniger Risiko einhergeht. Die hervorragenden Renditeaussichten bleiben in jedem Fall bestehen.

Bei Fragen zu Altersvorsorgemodellen aller Art und für Angebotserstellungen ist die Fachabteilung LV der SDV AG gerne unter 0821 71 008 200 für Sie erreichbar!

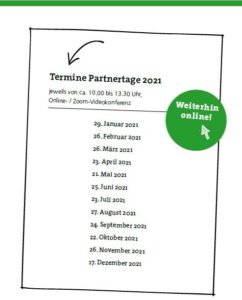

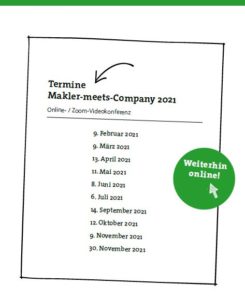

ALLE TERMINE DER SDV 2021 IM ÜBERBLICK – zur Anmeldung auf das Bild klicken: